时间:2020-05-28 11:41 │ 来源:E药经理人 │ 阅读:1398

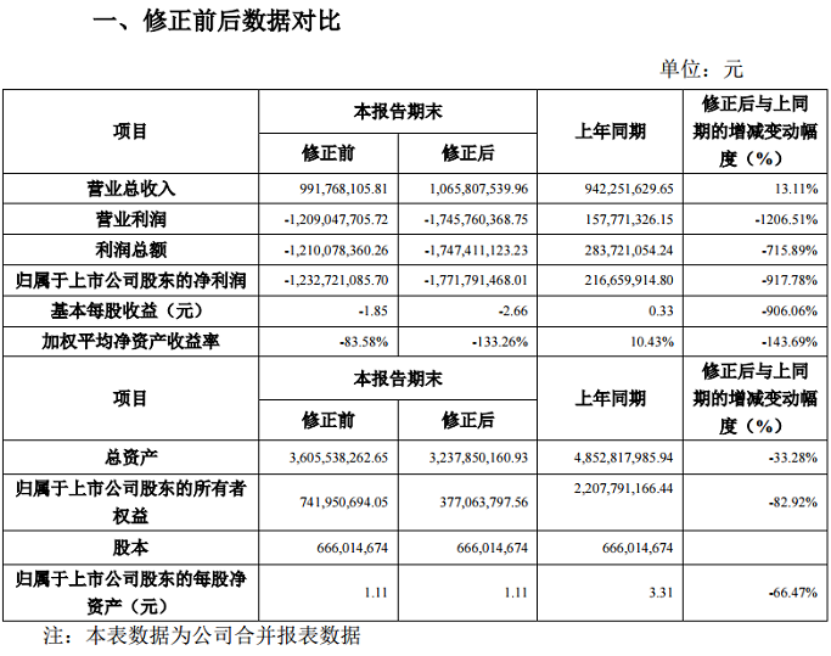

这并非是吉药控股第一次在财报披露上出现问题。在上述更正之前,吉药控股就因年报与业绩预报出现较大差异而出具致歉声明。彼时,年报与预报净利润调减5.4亿元至亏损17.72亿元。

“与业绩预告不一样,一般来说,业绩快报与年报不会有较大差异,除非公司财务人员对会计准则理解不够,或者发生重大调整事项。”上述专业人士称。

对于业绩快报与年报差异,该公司解释称,受新冠疫情影响,复工时间推迟,公司在披露业绩快报时,会计师、评估师尚未全面开展工作,导致公司对自身情况估计不足,致使未能准确预计2019 年度业绩指标。其次,按新金融工具准则的规定,应收款项坏账准备的计提由“已发生损失法”改为“预期损失法”。

根据调整结果,差异部分主要来源于该公司对环境的预期变差,调低了预期应收账款收回的可能性,上调了预估损失。

02.曾溢价10倍买入子公司,现商誉减值近80%

第二次差错,是两家子公司修正后未达承诺。

值得注意的是,目前吉药控股已对业绩大幅修正的亚利大,计提了1.91亿元的商誉,比例为76%。该公司系2018年7月被吉药控股收购。彼时,吉药控股是先终止了天强制药的收购,后溢价10倍买入的亚利大胶丸。

浙江亚利大从事药用空心胶囊的研发、生产与销售,主要产品为药用明胶加辅料制成的明胶空心胶囊,“亚利大胶丸”商标被评为中国驰名商标。在收购之时,浙江亚利大实际控制人王平平承诺,公司未来三年利润分别为2000万元、3000万元和4200万元。

但显然,对于这起收购,深交所也是存疑的。2019年报问询函中,深交所就曾要求补充说明2019年对收购浙江亚利大形成商誉计提减值准备的原因、前期收购是否存在关联关系、或其他潜在可能导致公司对其利益倾斜的情形、是否存在对相关方利益输送的情形、前期作出的项目估值报告是否存在虚假记载或误导性陈述等。

吉药控股否认存在深交所质疑的利益倾斜等情形,并解释称,浙江亚利大新厂区全自动化生产线是2018年10月份投入使用,其2018年度销售形势向好,并完成了业绩承诺指标,但由于其前期投入资金较大,造成其2019年自身生产经营所需流动资金出现严重紧张。

截至2019年12月31日,其资产负债率高达73.42%,短期借款期末余额4600万元;而吉药控股由于2018年完成新增并购项目导致使用资金较大,2019年受银行抽贷、断贷等事项影响,未能对浙江亚利大生产经营所需流动资金给予及时补充,致使浙江亚利大销售市场全年存在断货的情况,很多销售订单无法按时生产或无法接单,最终导致2019年度无法完成业绩承诺。

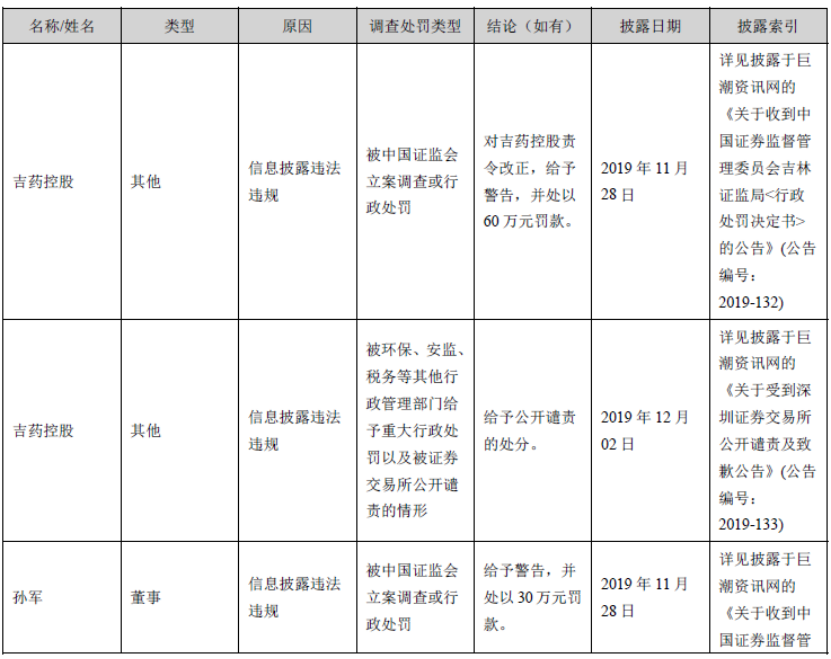

抛开这两次违规,吉药控股其实是信披违规常客。在2019年已经有近10起的信披违规记录,被证监会、交易所多次行政处罚或公开谴责。

03.新药基地减值1.5亿元

梳理一下整件事情的逻辑,频频出错的原因可能并不简单。

2月29日该公司发布2019年度业绩快报,4月30日出具2019年度审计报告,5月6日吉药控股发公告对年报和快报中的差异致歉,5月14日该公司收到深交所问询函,5月26日吉药控股进行年报更正,同时收到深交所的监管函。

“如果是年报报出之前做出更正,那说明注册会计师是认可这个结果的;如果是年报之后再更正,属于期后事项,性质就不一样了。”专业人士称。

在年报中,E药经理人发现,该公司给瑞思贝托药品生产基地计提了1.5亿元的减值准备,“一般像在建的生产基地是不会发生减值的,除非生产线大更换,即使产品进度不及预期那也是反映在无形资产(如专利权)上的。”

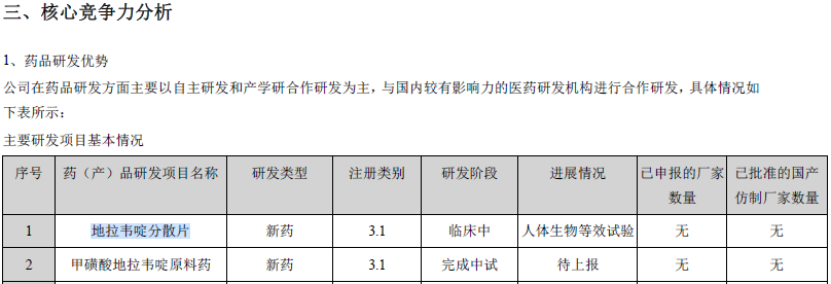

值得关注的是,该工厂基地是用来生产地拉韦啶分散片和甲磺酸地拉韦啶的厂房、生产线。该生产基地总投资3.47亿元,项目建成后,企业的技术、产品相当于国内外同类的尖端水平;产品生产能力达到年产地拉韦啶分散片4000万片,产品的生产成本比国外产品下降10%;达到抗艾滋病药物国产化,打破多年来我国的抗艾滋病药物主要由外资品牌占主导地位的局面。

地拉韦啶分散片和甲磺酸地拉韦啶是吉药控股唯一的两个3类新药,目前一个处于临床中阶段,一个处于完成中试阶段。对比2018年年报披露的进展,地拉韦啶分散片和甲磺酸地拉韦啶原料药中试产品已经完成,人体生物等效资料完成后申请获取生产批件。

除对新药基地计提一半的减值外,该公司2019年计提了11.1亿的资产减值损失。“有点财务洗澡的嫌疑,它今年的财报应该会好看很多。”上述人士解释,财务“洗澡”就是上市公司业绩已经很惨了,干脆让它一惨到底,这样的话,新的会计年度,起点低了,盈利就容易了”。现在很多人为的上市公司业绩集中爆雷与财务“洗澡”不无关系”。

新药没有大进展,仅靠100个OTC产品的吉药控股,溢价收购的子公司业绩开始变脸,压力可想而知。再看向二级市场,相比其他医药股的涨势,吉药控股近一年股价已经跌去70%。