时间:2020-05-29 10:17 │ 来源: 米内网 │ 阅读:1264

精彩内容

4+7集采落地执行至今已一年有余,截至2019年底,11个试点地区平均采购执行进度为183%。回顾25个品种及中标企业在2019年部分试点地区(北京、天津、上海、重庆、广州、深圳、成都、沈阳、西安)的销售情况,大致呈现5种现象。目前11个试点地区续标主要分为跟省标和重新谈判两种模式,部分品种已更换中标企业。

4+7落地执行一周年,5大现象值得关注

4+7集采于2019年3月开始陆续落地执行,至今已全部到期并纷纷开启续标模式。官方数据显示,截至2019年底,4+7试点地区平均采购执行进度为183%,中标品种占通用名药品采购量的78%,执行情况好于预期。本文以2019年重点城市公立医院化学药终端9个试点地区(北京、天津、上海、重庆、广州、深圳、成都、沈阳、西安)的样本数据,回顾25个品种及中标企业的销售情况,结果大致呈现5大现象。

表1:2019年4+7品种在9个试点地区的销售额增长情况

现象1:整体呈“量增价减”,个别例外

以9个试点地区销售数据进行分析发现,与2018年相比,4+7品种在2019年整体呈现“量增价减”的趋势,虽然销售量有所增加,但由于价格大幅下降,因此整体销售额出现下滑,其中恩替卡韦、帕罗西汀、赖诺普利、氟比洛芬酯4个品种销售额下滑超过50%,可见医保控费效果明显。

但也有部分品种例外,如右美托咪定,该品种2019年销售额同比2018年增长2.95%,主要原因在于右美托咪定由扬子江独家过评,竞争格局良好,因此能以降幅较小的价格中标,实现量价双丰收;与右美托咪定相似情况的还有培美曲塞,该产品2019年销售额同比下滑8.39%,与其他品种相比,下滑程度较低。

现象2:中标企业排位不变或有提升

25个品种中标企业销售额及市场份额无论上涨或下滑,2019年企业在该品种排名均不变或有所提升。短期来说,集采中标对企业来说有利于巩固或提升品种市场地位,长期来说还有待观察。

11个品种中标企业排位不变,其中有4个品种中标企业市场份额同比2018年是下滑的;14个品种中标企业排位上升,其中有1个品种中标企业销售额同比2018年是下滑的,京新药业的氨氯地平、汇宇制药的培美曲塞上升位次均超过10位(含10位)。

现象3:部分中标企业“此消彼长”

阿托伐他汀、氯吡格雷、帕罗西汀、奥氮平、福辛普利5个品种,中标企业2019年的销售额同比2018年有所下滑,但市场份额有所提升,在该品种厂家排名中保持不变或有提升。

5个品种拥有生产批文厂家数均不多,华海的帕罗西汀2019年销售额同比下滑24.29%,但市场份额同比增加21.19%,排名上升一个位次,主要是因为其他未中标企业销售额下滑明显;豪森的奥氮平以降幅较小的价格中标,销售额下滑幅度小,且对其他未中标企业进行替代,因此市场份额提升;2018年阿托伐他汀主导企业为原研厂家辉瑞及北京嘉林,其他仿制药企业市场份额较小,4+7集采后,嘉林的产品因价格下降导致销售额下滑,但由于主规格为公司优势规格,所以市场份额仍有所提升。

现象4:部分中标企业“欠收”

恩替卡韦、吉非替尼、替诺福韦二吡呋酯、氟比洛芬酯4个品种,中标企业2019年的销售额同比2018年有所下滑,且市场份额也降低,但在该品种厂家排名中保持不变。

恩替卡韦、替诺福韦二吡呋酯2个品种主要因为降幅过大(均超过90%)导致销售额大幅下滑,中标企业的市场份额反而出现下降;吉非替尼、氟比洛芬酯2个品种中标企业在2018年市场份额较高(前者阿斯利康占比85.37%,后者北京泰德占比99.6%),随着销售额下滑,市场份额也跟着下降。值得注意的是,阿斯利康中标吉非替尼后,虽然销售额及市场份额均下滑,但齐鲁的进口替代趋势暂时得到减缓。

现象5:部分中标企业“双丰收”

16个品种中标企业2019年的销售额同比2018年有所增加,且市场份额也有所提升。16个品种中有14个品种中标企业在2018年无销售额或销售额较低,市场份额低于10%,可见光脚企业在4+7中抢先挣得政策红利。

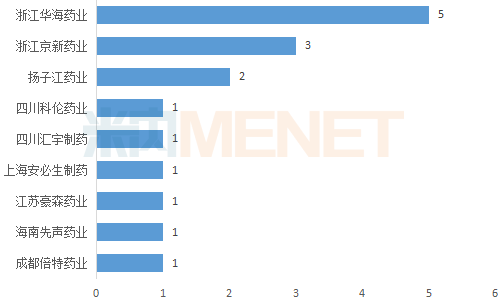

图:16个品种企业分布情况

16个品种涉及9家药企,华海药业共有6个品种中标,其中5个品种在2019年的销售额与市场份额双增长。由于过评企业少,华海药业5个品种降幅均不大,且在2018年的销售额及市场份额(小于5%)均较小,4+7中标后迅速占领市场。

光脚企业的典型代表还有扬子江药业与四川汇宇制药。扬子江的右美托咪定于2018年6月以新分类获批上市,在2018年的销售额基本为0,4+7集采后销售额大涨70637.5%,一跃成为该品种领军企业,而原本占主导地位的恒瑞医药因产品未过评而无缘竞标,市场逐渐被蚕食;四川汇宇制药的培美曲塞2017年底以新分类获批,2018年市场份额不到0.1%,4+7集采后销售额涨34560%,同样成为该品种领军企业。

11个城市两种模式续标,这些品种“易主”

表2:11个试点城市续标情况

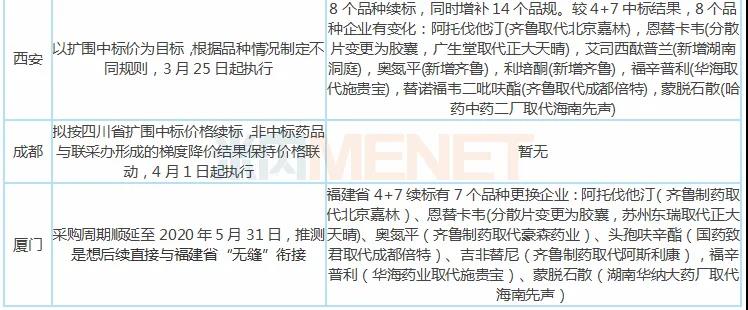

目前11个试点城市均对4+7集采到期后续标问题发布通知,从续标规则看,主要有两种模式:1、重新谈判价格型,征求“4+7”试点中标企业是否愿意按照或者不高于(平均)扩面中标价格续约,联盟集采未中标企业获得通过降价续标的机会,代表城市:上海、北京、重庆、天津、西安;2、对接省标型,直接对接该省扩面中标结果,采购周期与联盟集采结果执行周期同步,代表城市:广州、深圳、沈阳、大连、成都。厦门比较特殊,4+7集采周期顺延至2020年5月31日。

从谈判价格型续标结果看,上海、北京、重庆、天津4个直辖市相差不大,22个品种续签原4+7中选企业,阿托伐他汀钙、恩替卡韦、蒙脱石散3个品种更换企业,不同直辖市替补的企业有所不同;西安续标了8个品种,另增补14个品规,8个品种中标企业较4+7集采有所变化。

对接省标型续标模式并非完全按照省标结果来,部分品种存在替换情况。沈阳、大连有19个品种是在扩围集采中中选、且选择供应辽宁的企业。6个品种情况有所不同,其中瑞舒伐他汀、苯磺酸氨氯地平由4+7中选企业续标,另外4个品种中标企业均在集采扩围中标但非供辽宁省,包括华海药业、京新药业及赛诺菲。

厦门在4+7试点期满后,选择了将集采周期顺延至5月31日,可能是想后续直接与福建省来个“无缝”衔接,实现全省集采的统一。福建省已于5月22日公布4+7续标结果,7个品种替换中选企业,阿托伐他汀钙片由北京嘉林变更为齐鲁制药,恩替卡韦分散片由正大天晴变更为苏州东瑞,奥氮平片由豪森药业变更为齐鲁制药,头孢呋辛酯片由成都倍特变更为国药致君,吉非替尼片由阿斯利康变更为齐鲁制药,福辛普利钠片由BMS变更为华海药业,蒙脱石散由海南先声变更为湖南华纳大药厂。

虽然各个城市对于“4+7”试点合约期满出台的续标方案各有不同,但都是在结合该试点城市实际情况的基础上,力求实现从试点中标结果到全国扩围中标结果的平稳过渡,最终实现“全省一盘棋”。

注:数据统计截至5月28日,如有疏漏,欢迎指正!