时间:2020-06-13 08:56 │ 来源:赛柏蓝器械 │ 阅读:1196

威高骨科拆分上市

6月11日,威高股份发布公告称,建议分拆山东威高骨科材料股份有限公司并于科创板独立上市。

董事会宣布,2020年6月11日,威高骨科已向上海证券交易所提交建议于科创板上市的申请。

公告显示,目前威高股份直接及间接持有威高骨科约80.53%的股权。在完成科创板上市后,预计威高骨科将成为威高股份的附属公司。

威高骨科主要从事制造及销售植入式骨科医疗器械,包括脊柱、创伤及关节产品。其亦生产脊柱、创伤及关节植入手术使用的手术器械及工具。

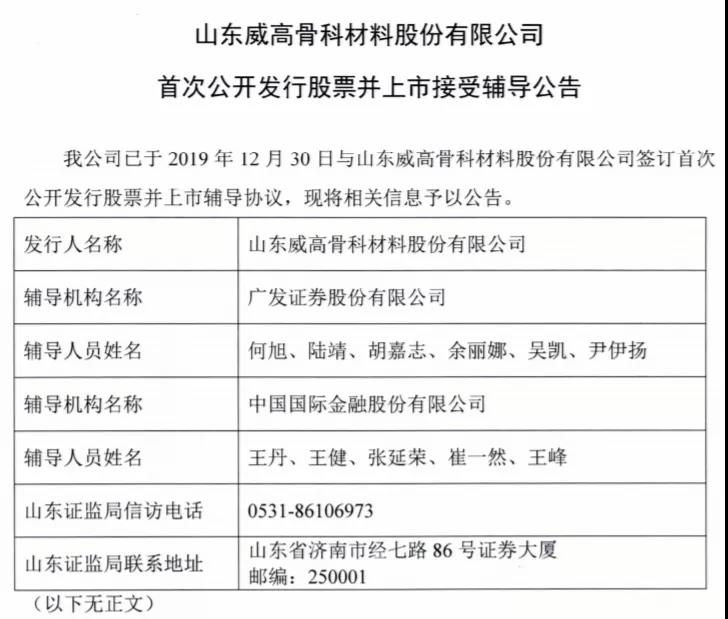

早在2019年12月30日,威高股份就发布公告称,内幕消息建议分拆威高骨科,并于中国一间证券交易所上市。当日,威高骨科财务顾问就申请有关建议分拆上市之上市前辅导过程向中国证券监督管理委员会山东监管局提交申请。

来源:中国证券监督管理委员会

此外,今年5月15日,威高股份发布2019年年报也表示,公司正考虑可能分拆威高骨科及其附属公司并于中国一间证券交易所独立上市。

根据上海证券报消息,证监会上市公司监管部副主任孙念瑞曾表示,分拆上市对上市公司具有三方面好处。

一是经营更加专业,企业可以专注擅长领域;二是信息更加透明,分拆后独立上市的公司需要独立披露;三是估值更加合理,不同的业务有独立的市场定位、独立的估值,分拆后企业估值更加合理。

骨科市场,跨国械企仍占据优势

根据2019年年报,威高股份产品种类繁多,包括临床护理、创伤管理、血液管理、药品包装、医学检验、麻醉及手术相关产品、骨科及介入产品八个主要业务领域。

2019年,威高股份骨科业务实现营业额约15.56亿元,较2018年增长31.8%,收入占总营业额比例为15%,较2018年增长1.6%。

原因是威高股份通过进一步巩固在脊柱领域的市场地位、加大关节产品市场推广,以及渠道下沉、搭建物流平台等措施,较好的拉动销售增长。

根据中国产业信息网数据,我国骨科器械市场已超过500亿元,且仍有较大增长空间。

2018年中国骨科器械市场规模约为515亿元人民币,仅为美国市场的37.5%。2018年中国骨科器械市场的年增速约为16.3%,2015-2017年美国骨科器械市场的复合年均增长率(CAGR)为2.8%,中国的增速接近美国市场增速的6倍。

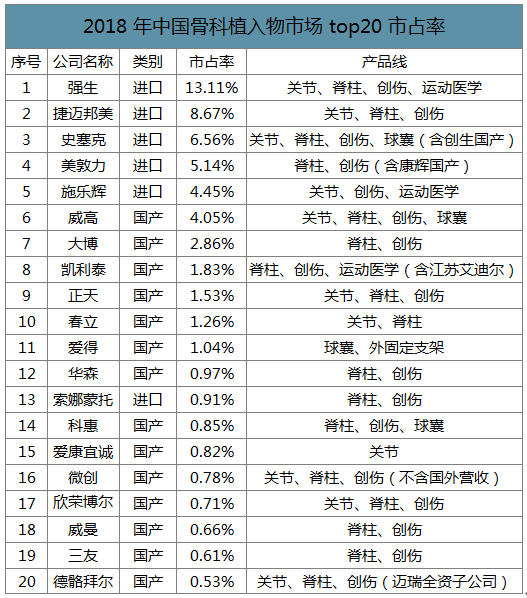

在骨科植入物市场中,前五名均为跨国械企,占据近40%市场,威高的骨科紧随其后。

根据智研咨询行业报告数据,2018年中国骨科植入物市场前5名及市场份额分别为:强生13.11%、捷迈邦美8.67%、史赛克6.56%、美敦力5.14%、施乐辉4.4%。

前五名集中度为37.93%,进口厂家占据优势地位,国内威高股份以4.05%市占率紧随其后,大博医疗2.86%位列国产第二。

来源:中国产业信息网

脊柱植入产品进入市场前三

据了解,骨科植入市场可分为创伤类、脊柱类、关节类等,根据前瞻产业研究院信息,2010年在骨科细分市场中,创伤占比33.17%,排名第一,脊柱占比27.87%,排名第二。

《中国医疗器械蓝皮书2019》数据显示,在2018年,脊柱市场规模达到76亿元,同比增长16.92%,超越创伤成为骨科植入市场中第一大市场,市场占比29.01%。

虽然与强生、美敦力的市场份额仍有明显差距,但威高脊柱植入类产品已挤进国内市场前三。

根据南方医药经济研究所数据,2018年脊柱植入类市场份额排名前四分别是强生(28.97%)、美敦力(23.35%)、威高股份(8.37%)以及史赛克(6.59%)。

2018年国产植入物占比39.11%,虽然市场份额占比较前几年有所提高,但是提高幅度较小。

据了解,威高曾与美敦力共同组建合资公司。根据众成医械梳理,2007年12月,美敦力及其相关公司与威高签订协议,双方共同组建合资公司——美敦力威高骨科器械有限公司,分销两家公司生产的骨科器械产品,威高股份与美敦力分别持股49%和51%。

2012年9月,美敦力宣布收购威高的竞争对手之一康辉医疗,此后不到两个月,美敦力退出合资公司,但目前威高仍为美敦力代工部分骨科产品。

END